Por aplicación del Decreto 408/21, el cupo asignado por planta exportadora equivale a alrededor de 45 mil toneladas peso carcasa mensuales, a lo que se suman las exportaciones a Israel y embarques bajo cuotas arancelarias algo que, en los últimos dos meses, se encontraba estabilizado en torno a las 51 mil toneladas mensuales.

Sin embargo, pese a la vigencia del cepo a la exportación, las ventas con destino a Israel, así como aquellas alcanzadas por contingentes arancelarios exceptuados del cupo, sumado a cierta aplicación de permisos solicitados con anterioridad, permitieron superar ampliamente la performance que se venía registrando.

En el caso de Israel, los embarques mensuales aumentaron un 51 % sumando casi 4.800 toneladas equivalentes mientras que los Estados Unidos registró un aumento del 20 %, sumando otras 3.300 toneladas de carne deshuesada. Por su parte Europa, que en julio había mostrado una demanda muy sostenida, en agosto volvió a retraerse perdiendo cerca de un 25 % de lo conseguido el mes previo (4.127 vs. 5.483 toneladas peso carcasa). No obstante, esta caída estuvo parcialmente compensada por un 26,4 % de incremento en las ventas a Chile que sumaron durante agosto unas 5.039 toneladas de carne fresca, deshuesada.

China sigue siendo el principal destino representando el 70 % del volumen total exportado, tras registrar un aumento del 30 % en el último mes al sumar embarques por 45.479 Tns. peso carcasas.

Mas allá de los números, de cuánto limita el cepo en términos de volumen y cuanto podríamos estar exportando hoy sin estas restricciones, claro está que una distribución del mercado por cuota atenta fuertemente contra la competitividad no solo externa sino interna. En este sentido, si bien la pérdida de valor se evidenció rápidamente en todas las categorías con destino a exportación, desde entonces la vaca ha logrado recuperar al menos parcialmente dicha caída.

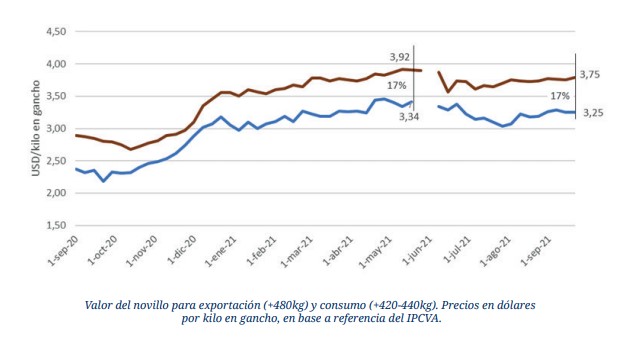

Sin embargo, el novillo sigue la categoría más afectada. Comparativamente con nuestros vecinos exportadores, el valor del novillo argentino se ubica entre los más bajos de la región. Actualmente, a pesar de la importante baja que exhibe Brasil producto de la disrupción de los envíos a China y las complicaciones de logística marítima en general, el novillo argentino ofrece la menor cotización del Mercosur. Con valores en torno a los U$S 3,75 por kilo en gancho, Argentina se ubica más de un 15 % por debajo de los U$S 4,30 a U$S 4,50 de Uruguay.

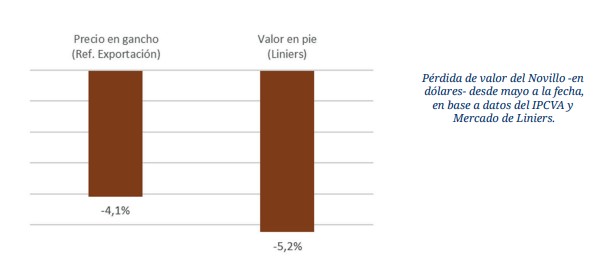

Sólo para intentar poner en números el impacto que han generado las intervenciones sobre las exportaciones, en términos del precio del novillo, si medimos la trayectoria de las cotizaciones en estos dos orígenes desde la tercera semana de mayo a la fecha vemos que, mientras Argentina pierde un 4 % en dólares (al pasar de U$S 3,91 a U$S 3,75), Uruguay (en el mismo lapso) captura una suba cercana al 10 %, llegando a los actuales U$S 4,30. Por fuera del Mercosur, otros orígenes como los Estados Unidos o Australia,

Por otra parte, la relación entre el valor un novillo pesado para exportación (+480 kilos) y un novillo para consumo (420-440 kilos) sigue marcando una brecha del 17 %, sin mayores variaciones desde la implementación de las medidas. muestran una trayectoria al alza de entre 4 y 7 puntos porcentuales, respectivamente Desde el plano interno, si comparamos este mismo efecto sobre el valor del novillo en pie, vemos que en la plaza local también termina perdiendo un 5 % en dólares, al pasar de valer U$S 1,80 el kilo vivo (previo a la implementación del cepo) a menos de U$S 1,70 actuales, tras haber tocado su piso a inicios de julio.

Estos números no hacen más que confirmar que la pérdida de valor generada por las restricciones a la exportación de carne vacuna afecta, de manera generalizada, a ambos canales de distribución, sin discriminar consumo de exportación.

Fuente: María Julia Aiassa / Rosgan